在2019年9月開始的會期,時代力量黨團正式提出《房屋稅條例》修正案,推動囤房稅,希望藉此改善台灣租屋市場及居高不下的房價,立意良善,並引起社會廣大迴響。

提高房屋稅能否達到期待的效果,仍需更多實證研究來證明。結論上,筆者認同「空屋稅」的方向,即以房屋有無使用來決定是否課徵較高的稅率,藉此活絡租屋市場。

至於以持有房屋數量作為是否課徵較高稅率的「囤房稅」,則採取相對保守的態度,因為持有幾戶房屋和有沒有使用是兩回事。對於「空店稅」,筆者抱持懷疑的態度,畢竟住家用房屋和非住家用房屋各有不同用途,且店面空置的原因很多,加稅能否解決問題,也有待檢驗。

本文從「稅」的簡要概念出發,借用租稅的課徵原因和基礎原則,和大家一起討論囤房稅或空屋稅,在理論上和現實上可能出現的問題。

為什麼要課稅?要怎麼課才公平?

在討論囤房稅之前,要先和大家聊聊一些租稅的基本問題。首先,國家為什麼要對人民課稅?錢,最重要的原因就是錢。國家需要建設,建設需要花錢,有財政需求所以向人民收錢,這種稅我們叫作「財政目的租稅」,絕大多數的租稅都屬於這一類。

那錢應該要怎麼收才公平?國家會依照每個人不同的負擔能力來課稅,稱為「量能課稅原則」,是稅法最重要的指導原則。

譬如,我們拿到薪水後有很大一部分是會用來養活自己或是家人,這部分國家不能課稅,稱為「免稅額」(《所得稅法》第17條第1款);我們還要繳房租或房貸利息、要看醫生、買保險等,這個些費用也要扣掉,稱為「扣除額」(《所得稅法》第17條第2款);此外基於工作需要所支出的成本費用,也要從所得當中扣除,稱為「必要費用」(《所得稅法》第14條)。

簡單來說,收入扣除成本費用和日常生活所必要的花費後,剩下來的錢才是我們可以自由運用的,而這些才能代表我們的負擔能力,國家只能針對這部分來課稅。

非財政目的租稅:收入不是主要目的

前面提到的財政目的租稅以外,還有「非財政目的租稅」。國家利用減少或是增加租稅負擔來當作誘因,吸引納稅義務人做一些國家期待的事情,藉此達成特定政策目的。財政收入在此不是主要的目的,特定政策目的才是。

非財政目的租稅又可以依照租稅負擔減少或是增加,分成「租稅優惠」和「租稅特別負擔」。前者例如國家基於促進特定產業發展,而給予該產業租稅上的減免;後者則如國家基於國民健康,而對特定產品加徵租稅,像是菸酒稅。

非財政目的租稅其實受到蠻多質疑和批評,最大的問題在於,非財政目的租稅違背了量能原則。國家明白昭示,在特定情況下課稅可以是不公平的——在擁有相同負擔能力的前提下,有些人可以少繳,有些人卻要多付一點。

此外,非財政目的租稅給予特定產業優惠,或是對特定商品加稅,還可能破壞市場中立性。過度的優惠造成國家收入減少,舉債增加;過度的特別負擔則可能侵害人民的自由,變相懲罰特定行為人。

房屋稅是什麼?

房屋稅是一種財產稅,財產稅針對財產所有人課稅,有房子、有土地就要被課稅。然而,財產稅的正當性,一直都存有爭議。

質疑一:持有財產就代表納稅義務人有租稅上的負擔能力嗎?

假設我有一間房子,我可能拿來自己住、給親屬使用或是拿來當作倉庫,這個時候房子並不會為我帶來所得,我的負擔能力也不會因此增加,對我課稅似乎違反量能原則。當我把房子出租給別人,我會得到租金收入,這才代表我的負擔能力增加,這時候再對我課徵所得稅應該也不遲。

質疑二:課徵財產稅有沒有構成重複課稅?

不動產可以說是過去所得的累積,很多人花了畢生積蓄買了一間房子,在過去獲得所得時就已經課過所得稅了。今天把累積的所得換成一間房子後,國家又對房子課稅,是不是有針對同一筆所得重複課稅的疑慮?

雖然課徵財產稅的質疑很多,但因為房屋稅和地價稅都是地方稅,是地方重要的財政收入來源,所以在政治現實上有其改革的困難。國家還是會繼續課徵房屋稅,各國皆然,因為有房子的人看起來很有錢,不管這房子是不是真的增加了納稅義務人的負擔能力。

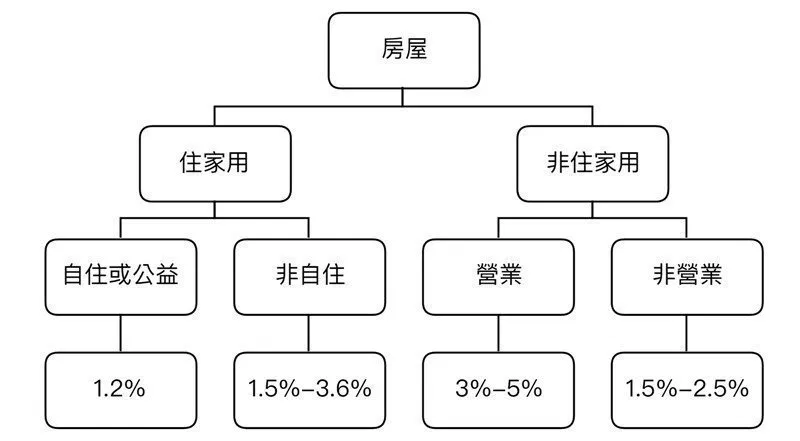

現行《房屋稅條例》將房屋區分為「住家用」和「非住家用」。住家用又可分為「供自住或公益出租人出租」以及「其他供住家用」兩類,非住家用又可分為「營業用」和「非營業用」兩類(《房屋稅條例》第5條),稅率差異簡單整理如下:

因為住家用涉及到居住權的保障,所以住家用的房屋稅稅率較低。針對非自住者課徵較高的房屋稅會產生一些問題,立法者可能認為房屋出租給他人後,房屋所有權人會收到租金,所以有比較高的負擔能力。

然而房屋稅可以轉嫁,如果房東把房屋稅反映在租金上,最後承擔稅捐的反而是經濟能力相對弱勢的承租人。不管是持有人本人自住和是出租給別人住,都涉及居住權的保障,所以差別稅率在這裡是否合理,仍討論空間。

《房屋稅條例》也規定,地方政府可以在《房屋稅條例》所訂的範圍內自行訂定稅率。若針對非自住房屋用房屋持有戶數來作為差別稅率的基準,有越多戶,就課徵越高的稅率,這就有囤房稅的色彩了。

不過對此,地方政府大多仍僅課以1.5%的最低稅率,這也是本次時代力量黨團提案修法的重點。3戶以下維持原稅率,4戶以上採取累進稅率,10戶以上更可課徵6%至10%的高稅率,目的就是增加房屋的持有成本,抑制房市投機炒作。

囤房稅?空屋稅?

在這次提案前,關於囤房稅和空屋稅的討論也持續了好一段時間。二者的性質就是前面提到的「非財政目的租稅」。

政府課徵囤房稅或空屋稅不是為了要錢,而是希望透過租稅特別負擔的手段,來達到健全房市的效果。非財政目的租稅破壞了公平課稅的量能原則,在使用上必須格外小心。

囤房稅可能出現的問題,包括前面提到的所有人透過租金轉嫁給承租人,以及並不是持有多戶房屋的所有人就是要炒作房市,一概課徵高稅率並不公平。更不用說有些人的房子是繼承來的,有些人則是用畢生積蓄買房養老,以收租維持退休生活,有些人則用來經營民宿和旅館業。

單純持有多戶可能不足以作為課徵高稅率的原因,還需要搭配其他條件,像是短時間內買進賣出,或是長期持有房屋卻空置不使用,就有投機炒作之虞。因此,比起用持有戶數來當作是否課徵高稅率的囤房稅,筆者認為空屋稅的課徵更具正當性,即以納稅義務人所持有的房屋是否使用,作為差別待遇的標準。

雖然房屋是個人財產,每個人對自己的財產有自由使用的權利,但財產所有人也負有一定的社會義務。房屋及土地有其稀少性,如果長期持有房屋而閒置不使用,將阻礙租屋市場的健全,不利國家對人民居住權的保障。

空屋稅使用上也必須非常小心,台灣雖然不大,但各地的租屋市場卻大不相同。由中央訂定一定的稅率範圍,交由各地方政府決定適用的稅率,應是比較妥當的作法。

值得注意的是,即便交給地方政府,還是有許多現實上困難的地方。以新北市為例,有人口極為稠密的中永和地區,也有人口較少的雙溪坪林區;就算在同一區裡面,也有靠近主要幹道的人口聚集區,或人口相對稀少的郊區;更有許多縣市人口不斷外流,房屋閒置並不能歸咎給所有人。

雖然筆者認同空屋稅的方向,但在制度的設計上如何更加細緻,仍有待社會集思廣益。

空店稅?建商囤房稅?

面對東區商圈蕭條,台北市政府過去就曾討論過空店稅的課徵,但最後無疾而終。這次時代力量黨團的提案,也包括針對非住家用房屋未為使用者,課徵5%至8%的稅率,即是俗稱的「空店稅」。

空店稅面臨到的問題和空屋稅一樣,每個地方的租屋市場不同,即使在同一地區也有市區和郊區之分。加上人口流失的因素,店面租不出去也不能歸咎在房東身上。

更重要的是,如果針對住家用房屋課徵空屋稅,是希望房屋所有人將閒置的房屋投入租屋市場,落實居住權保障;但非住家用房屋不涉及人民的居住權,促進資源有效使用、熱絡地方商圈這些理由所追求的公益,並不像保障人民居住權一樣強烈,能否透過租稅手段來達成這些目標,也有討論空間。或許釐清商圈沒落原因,協助成立商圈自治社團,發展商圈特色,才是解決地方商圈蕭條的根本辦法。

另外,這次草案也涉及所謂的「建商囤房稅」,即房屋起造人一年內未出售者課徵1.5%,一年後則適用累進稅率的規定。同樣議題過去也在台北市發酵,2017年時,市議員厲耿桂芳提案修正《臺北市房屋稅徵收自治條

對於囤房稅的疑慮筆者前面已經提過,退一步來說,假設真的要以持有房屋數量作為囤房的認定,並課徵囤房稅,那如台北市先前的修法理由所言,房屋起造人持有大量房屋確實和投機者刻意囤房炒作有所不同。

房子蓋完後建商就是所有人,這些房子是建商蓋來銷售的,而非刻意收購囤積來哄抬價格。況且一般人持有多戶,能將房屋投入租屋市場獲取租金,但建商蓋完房子後,多以出售為目標,在待售期間也無租金可言。不能否認或許有建商刻意炒作房地產價格,但把建商所擁有的房屋視為炒房的證據,並對他們課徵高稅率,其實也過於苛刻。

結論

隨著時代力量黨團這次的提案,對於房屋課徵非財政目的租稅的議題也在社會上發酵。筆者大致認同「空屋稅」的方向,即對長期空置的房屋課徵較高稅率,以活絡租屋市場,但使用上必須非常小心,在哪裡課、怎麼課,都需要更細緻的法律規範。

針對「囤房稅」,筆者則相對保守。囤屋稅對持有多戶者課徵較高稅率,在時代力量提出的版本中,即使房屋已經出租供他人使用,仍僅能減半,因此最高仍可能被課到5%的房屋稅。為什麼房屋已經出租了,沒有阻礙資源使用的疑慮,卻還需要被課徵高稅率,可能需要提出更堅強的理由。

至於「空店稅」,也就是針對非住家用房屋未使用者課徵較高的稅率,筆者則抱持懷疑的態度。對住家用房屋課徵較高稅率所欲達成的目的,是希望更多房屋投入空屋市場,保障人民居住權;但非住家用房屋不涉及人民居住權,所追求的公益明顯較小,能否透過租稅的手段來達成目標,應再仔細思考。另外,店面租不出去的原因很多,加稅是否能解決根本問題,也有待檢驗。

高房價一直是台灣迫在眉睫的問題,這次的提案立意良善,也獲得社會廣大迴響,筆者試著拋出以上淺見,供各方參考和指教。

(授權自法律白話文運動)