夏洛克才剛踏進巷口咖啡店,就看到Maria笑咪咪的招呼:你來啦,有人在等你耶。誰? 我沒約人啊…喔,原來是基金小白阿咪…“債券不是很穩嗎? 可是我的債券基金怎麼一直虧? ”

沒頭沒尾的,那就有請阿咪細說從頭。 “去年初有2個五年期的儲蓄險(各50跟45萬)到期,再加上銀行帳戶剩餘的錢湊成100萬台幣,銀行利息太低了,想著來投資理財應該好一點。因為自己很保守,所以去銀行跟理專談之前,認真先做了功課。” “書上說美國債券很適合我這種保守的長期投資,我的心臟很小顆、不敢碰股票,所以覺得投資債券比較穩妥,就網路上看了看、選了F策略收益債券基金…理專又推薦了L全球高收益債券基金。” “聽理專介紹完,我沒有馬上決定、回家再想想,過年後找了個休假日(2020.2.6)有空去銀行,50萬申購了F基金、30萬L基金。”

然後呢? “然後買完沒多久就…新聞天天都是股災,”阿咪說“我當時想阿彌陀佛、還好自己買的是很保守的債券基金。結果收到對帳單打開一看,真是呆了…80萬的本金投進去才一個多月、現值只剩68萬左右。”

理專有任何建議嗎? “一直到6、7月時、還是虧損,心裡實在是很不安,我的退休準備金啊…就到分行找理專商量該怎麼辦?當時理專建議把剩下的20萬再進場加碼。但我不敢啊…也很不甘心認賠,所以乾脆當鴕鳥、不看了…。”

阿咪把今年3月的對帳單拿給夏洛克: F基金的現值451,532、配息累積37,237,L基金現值256,270、累積配息25,053,1年多的時間、台幣含息總報率 -3.7%。(當時台幣兌美元申購匯率是30)

夏洛克心想:應該又是沒搞清楚、看配息就買高收益債基金的小白…

夏洛克問案

◎知道這兩檔基金投資什麼債券嗎? “就是投資美國的債券啊。”

◎知道什麼是高收益債券和評等嗎? “理專有說高收益是評等稍低一點的債券…”

◎為什麼當時剩20萬呢?為何不分批進場?“因為就想不要一次投進去嘛…當時是想留20萬可以安心一點、不要一下子就全部丟下去…沒想到可以分批進場,理專也沒提、上班也沒空一直跑分行…就進去了”(夏洛克忍不住插嘴:歐巴桑,你山頂洞人啊? 有網銀和手機app、不必跑分行啊…)

◎為什麼選配息、而且是「穩定月配」的基金呢?“我是想說,每個月可以領一點現金回來也不錯,然後領回來的錢可以再投資到其它地方…”

◎知道「穩定」配息有可能是從本金配發? “好像理專有講,但說也不一定…所以也不一定就一定就會損失本金…”(在繞口令嗎?)

◎配息再投資?“沒有,買了就一直跌…所以領的配息就一直留在銀行帳戶裡。”

先來看一下去年2.6買進後阿咪受到的股災大驚嚇。 2020.1.23日因新冠肺炎武漢宣佈封城,隨後美國疫情爆發、確診人數暴增,道瓊在2.24出現跳空大跌,一路跌到3.23日的波段低點,跌幅近36%。同時期兩檔基金的表現(美元含息)分別是:F 策略收益債 -15.39%、L高收益債 -26.8%。

由此可見,債券並非不會跌、甚至有時跌幅也不輕,因為要看投資的是什麼債券。 你知道高收益債券又叫非投資級債、俗稱垃圾債嗎? “蝦咪?垃圾債?怎麼會…” 不出夏洛克所料,小白阿咪對債信評等一知半解就傻傻的投資了。

夏洛克解密

*對投資標的一知半解:海外債券種類繁多,依發行人不同和評等高低而異,債券並非都很穩、不會跌(或不會大跌)。

*投資不要一次all-in,分批進場、分散風險。

*聽到「配息」關鍵字就投降:財務規劃目前並不需要配息現金流、更不需要「穩定」月配息。

*投資紀律:未依規劃執行配息再投資。

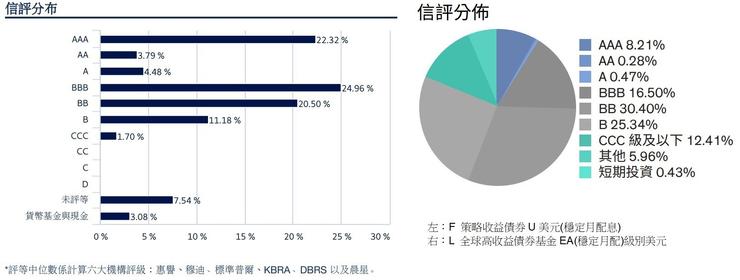

基金的月報都會揭露持有的債券信評分布,例如F策略收益債券基金是從評等最高的AAA債至高收益債(BBB以下)之間分散配置;而 L全球高收益債券基金如其名,主要配置在高收益債券。

所以股災時,雖然同一段時間美國公債的殖利率走低(美國10年期公債1.473%跌至 0.763%,表示公債價格上揚),但基金持有的高收益債與股市的連動性較高,所以也會跟著跌。 但經濟復甦、股市反彈,高收益債通常也會跟著上揚,所以景氣如持續復甦,目前的虧損不必太緊張。 至於匯率本來就是海外投資風險之一,追求的主要是資本利得成長、而非匯率盈虧。

(基金投資債券信評分佈。圖片擷取自cnyes.com基金月報)

(基金投資債券信評分佈。圖片擷取自cnyes.com基金月報)

一旁的Maria看著浄值走勢忍不住插嘴:唉呀,那個時候如果逢低加碼就好了。 這點是事後諸葛。投資理財的第一步是了解風險,對基金投資的債券評等和高收益債特性等基本問題都不了解的前提下,本來就不應該貿然行動,所以面對短期急跌、沒有將剩下的20萬現金再進場投資,並無不妥。

值得討論的是:投資小白第一次買海外債券基金,為何沒有分批進場?

尤其是規劃的投資金額達100萬,先不論這二檔基金的投資組合是否合適,可考慮先以10 ~ 20萬作為一個單位,先投資一筆,然後關注一陣子、體驗一下基金和市場的漲跌波動和影響後,藉此找出是否不瞭解或誤解之處。

簡單說,就是有「反省」的時間和機會、後續可以作調整。

如無需調整、那就可依規劃將資金繼續投入;反之還來得及在重傷前及時煞車調整。 同時,去年二月已出現新冠疫情,對全球都是新的未知,沒人能預期接下來美國竟防疫失守而爆發股災、也沒人能預測股市會從谷底絕地大反彈、甚至一路改寫新高。 因此分批進場也能一定程度的平衡市場波動,讓你在市場大幅下挫時還有勇氣和資金可以進場。就像是在餐廳點新菜,通常會先點小盤試吃,喜歡再加點(或下次點大盤)、不喜歡也只花了小盤的成本試菜。

假設去年第一次先各投10萬(共20萬、總金額的20%),而非一口氣將80%的資金一次投入,之後你是否比較有勇氣逢低加碼? “嗯,有可能…”

另外,同一檔基金有不配息、配息、穩定配息,為何要選擇「穩定」配息? 夏洛克分析,阿咪夫妻是五年級後段班,小孩即將大學畢業自立,平時生活簡樸,目前每月的家庭收入扣掉支出仍有剩餘,為何需要每個月不到五千元的配息作為現金流?就像是大多數的人一樣,「覺得」每月有錢可以領回來不錯。

覺得≠需要。

尤其是這類基金為了「穩定」配息,所收到的債息不足以付出那麼多配息時,會動用基金資產(本金)補足。這可從基金配息紀錄看到,自阿咪去年2月投資以來,配息最高時曾有一半來自本金。 等於是你花了手續費、管理費請專業人士投資管理,結果你卻要他將錢從你的左口袋付到右口袋? “對耶…”阿咪傻笑,“可是我沒想到會那麼多。”

(2020.2以來,基金配息一覽表。資料來源:cnyes.com)

(2020.2以來,基金配息一覽表。資料來源:cnyes.com)

最後是投資紀律。 撇開是否需要配息,阿咪初始規劃是將領到的配息再投資。如果照紀律執行,配息以定時定額的方式投資,小白級的阿咪可避開單一新興市場股票和產業型基金,考慮選擇相對較穩健的全球型或開發國家區域型股票基金。 剛好經過股災重挫後的反轉,保守估計過去一年的台幣報酬至少有10%。

但小白阿咪很勇猛的將80%資金一口氣砸進並不是很瞭解的海外債券基金,隨後一下子被股災嚇傻了,所以配息領回來什麼都沒作、放在銀行帳戶。夏洛克調侃:你真是土豪級的小白耶! “好啦好啦…我知道了”阿咪連忙搖手阻止夏洛克,”Case closed啦!”

文章轉載自:夏洛克財金密室

更多新聞: 財經/母親節企劃!小錢存入ETF 退休後說走就走 年年有錢漫遊歐洲